Tiền lương của Giám đốc công ty TNHH MTV, DNTN có được cho vào chi phí?

Thứ Sáu, 02:32CH 15/06/2018

Tiền lương của Giám đốc công ty TNHH MTV, DNTN có được cho vào chi phí?

Hình ảnh minh họa

Tiền lương của Giám đốc công ty TNHH MTV, DNTN có được cho vào chi phí?

Tiền lương của Giám đốc công ty TNHH một thành viên, chủ Doanh nghiệp tư nhân có được cho vào chi phí được trừ khi tính thuế TNDN không? Có phải tính thuế TNCN không? Đó là câu hỏi của nhiều bạn kế toán. Bài viết này Kế toán Hương Giang sẽ giải đáp vướng mắc đó của các bạn.

1. Về thuế thu nhập doanh nghiệp:

Theo điểm 2.6 khoản 2 điều 4 Thông tư 96/2015/TT-BTC ngày 22/06/2015 (Sửa đổi, bổ sung Thông tư số 78/2014/TT-BTC):

Quy định các khoản chi phí không được trừ:

"d) Tiền lương, tiền công của chủ doanh nghiệp tư nhân, chủ công ty trách nhiệm hữu hạn một thành viên (do một cá nhân làm chủ); thù lao trả cho các sáng lập viên, thành viên của hội đồng thành viên, hội đồng quản trị mà những người này không trực tiếp tham gia điều hành sản xuất, kinh doanh."

Theo Công văn 727/TCT-CS ngày 3/03/2015 của Tổng cục thuế:

"Căn cứ đặc thù của Doanh nghiệp tư nhân và Công ty TNHH một thành viên được thành lập theo quy định của Luật Doanh nghiệp thì khoản chi tiền lương, tiền công của chủ Doanh nghiệp tư nhân, chủ Công ty TNHH một thành viên (do một cá nhân làm chủ), (không phân biệt có hay không tham gia trực tiếp điêu hành sản xuất, kinh doanh) đều thuộc khoán chi phí quy định tai tiết d, điểm 2.5, khoản 2, Điều 6 Thông tư số 78/2014/TT-BTC nêu trên."

Như vậy: Tiền lương, tiền công của chủ công ty TNHH 1TV (do cá nhân làm chủ, không phân biệt có hay không tham gia điều hành sản xuất, kinh doanh) thì KHÔNG được đưa vào chi phí được trừ khi tính thuế TNDN.

2. Về thuế thu nhập cá nhân:

- Theo điểm 2 Điều 2 Thông tư số 111/2013/TT-BTC ngày 15/8/2013 của Bộ Tài chính hướng dẫn:

“Điều 2. Các khoản thu nhập chịu thuế

Theo quy định tại Điều 3 Luật Thuế thu nhập cá nhân và Điều 3 Nghị định số 65/2013/NĐ-CP, các khoản thu nhập chịu thuế thu nhập cá nhân bao gồm:

1. Thu nhập từ kinh doanh

…

2. Thu nhập từ tiền lương, tiền công

Thu nhập từ tiền lương, tiền công là thu nhập người lao động nhận được từ người sử dụng lao động, bao gồm:

a) Tiền lương, tiền công và các khoản có tính chất tiền lương, tiền công dưới các hình thức bằng tiền hoặc không bằng tiền.

b) Các khoản phụ cấp, trợ cấp, trừ... ”

Theo Công văn 1404/TCT-TNCN ngày 14/04/2017 của Tổng cục thuế gửi Cục thuế tỉnh Phú Thọ:

"2. Thu nhập từ tiền lương, tiền công

Thu nhập từ tiền lương, tiền công là thu nhập người lao động nhận được từ người sử dụng lao động”

Theo các quy định nêu trên thì khoản tiền của Tổng giám đốc Công ty TNHH một thành viên nhận được do chính bản thân Tổng giám đốc chi trả không phải là thu nhập từ tiền lương, tiền công và không chịu thuế thu nhập cá nhân từ tiền lương, tiền công. |

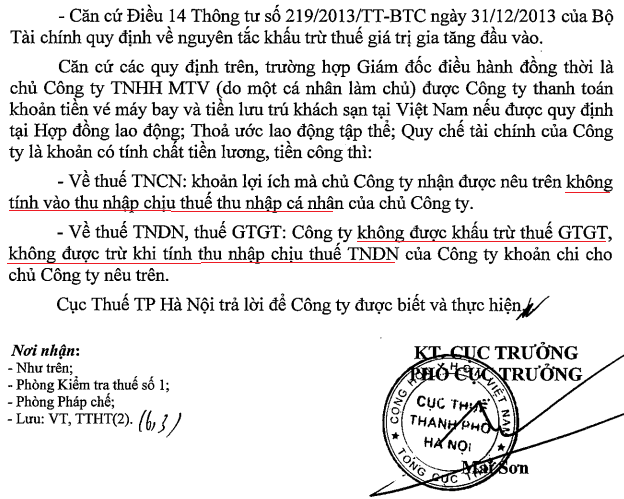

3. Theo Công văn 75278/CT-HTr ngày 26/11/2015 của Cục thuế TP. Hà Nội

Căn cứ các quy định nêu trên, Cục thuế TP Hà Nội trả lời như sau:

- Về thuế TNDN:

+ Khoản chi tiền lương, tiền công của chủ công ty TNHH MTV (do một cá nhân làm chủ) không phân biệt có hay không tham gia trực tiếp điều hành sản xuất, kinh doanh được xác định là khoản chi phí không được trừ khi xác định thu nhập chịu thuế TNDN theo Điều 4 Thông tư số 96/2015/TT-BTC.

- Về thuế TNCN:

Theo Công văn 917/TCT-TNCN ngày 17/3/2015 của Tổng cục thuế:

1. Thời điểm trước ngày 01/01/2015:

- Trường hợp khoản lợi nhuận mà cá nhân là chủ Công ty TNHH một thành viên được chia sau khi nộp thuế TNDN theo quy định của Luật thuế TNDN phải chịu thuế TNCN đối với thu nhập từ đầu tư vốn.

(Căn cứ theo Điều 3 Luật thuế thu nhập cá nhân số 04/2007/QH12; Điều 3 Nghị Định số 65/2013/NĐ-CP và Khoản 3 Điều 2 Thông tư số 111/2013/TT-BTC)

2. Thời điểm từ ngày 01/01/2015:

- Lợi nhuận được chia của cá nhân là chủ công ty TNHH một thành viên sau khi đã nộp thuế TNDNkhông phải nộp thuế TNCN.

(Căn cứ theo Điều 6 Luật số 71/2014/QH13. Khoản 4, Điều 2 Nghị định số 12/2015/NĐ-CP).

4. Tiền phúc lợi cho GĐ Công ty TNHH MTV:

Khoản tiền vé máy bay và tiền lưu trú tại Việt Nam cho Giám đốc Công ty TNHH MTV do cá nhân đó làm chủ sẽ KHÔNG được khấu trừ thuế GTGT và đưa vào chi phí hợp khi tính thuế TNDN, KHÔNG tính vào thu nhập chịu thuế TNCN.

Theo Công văn 5421/CT-TTHT ngày 16/2/2017 của Cục thuế TP Hà Nội, cụ thể như sau:

giangmeo

Đăng bởi: Giang Mèo

Hãy nhấn Thích nếu thấy bài viết bổ ích để cổ vũ cho người đăng . Có bất cứ câu hỏi nào vui lòng gửi tại mục

bình luận, chúng tôi sẽ giúp bạn giải đáp mọi vướng mắc.